Maksymalne oprocentowanie kredytu w Polsce jest kluczowym zagadnieniem dla każdego, kto planuje zaciągnięcie pożyczki. W 2024 roku nie może ono przekraczać 18,5%, co odpowiada dwukrotności stopy referencyjnej NBP oraz dodatkowym 3,5 punktom procentowym. Zrozumienie tych zasad jest istotne, aby uniknąć nadmiernych kosztów związanych z kredytami.

W artykule omówimy, jak obliczane jest maksymalne oprocentowanie, jakie są jego skutki dla kredytobiorców oraz jakie zmiany mogą wpłynąć na sytuację na rynku kredytowym. Dzięki tej wiedzy każdy będzie mógł lepiej ocenić swoje możliwości finansowe i podjąć świadome decyzje dotyczące zaciągania kredytów.

Kluczowe informacje:- Maksymalne oprocentowanie kredytu w Polsce wynosi 18,5% w 2024 roku.

- Oprocentowanie jest obliczane na podstawie stopy referencyjnej NBP oraz dodatkowych 3,5 punktów procentowych.

- Wysokie oprocentowanie może prowadzić do znacznych kosztów dla kredytobiorców.

- Zmiany w prawie mogą wpływać na maksymalne oprocentowanie kredytów.

- Znajomość zasad obliczania oprocentowania pozwala na lepsze negocjowanie warunków kredytowych.

Maksymalne oprocentowanie kredytu w Polsce: co musisz wiedzieć

Maksymalne oprocentowanie kredytu ma ogromne znaczenie dla każdego, kto planuje zaciągnięcie pożyczki. W Polsce, w 2024 roku, oprocentowanie nie może przekraczać 18,5%, co jest wynikiem obliczeń opartych na stopie referencyjnej NBP oraz dodatkowych 3,5 punktów procentowych. Zrozumienie tego zagadnienia jest kluczowe, aby uniknąć nieprzyjemnych niespodzianek finansowych.

Wiedza na temat maksymalnego oprocentowania kredytu pozwala lepiej ocenić oferty banków i instytucji finansowych. Dzięki temu można podjąć świadome decyzje dotyczące zaciągania zobowiązań. Co więcej, znajomość zasad rządzących oprocentowaniem kredytów może pomóc w negocjacjach z bankiem, co w efekcie może przynieść oszczędności.

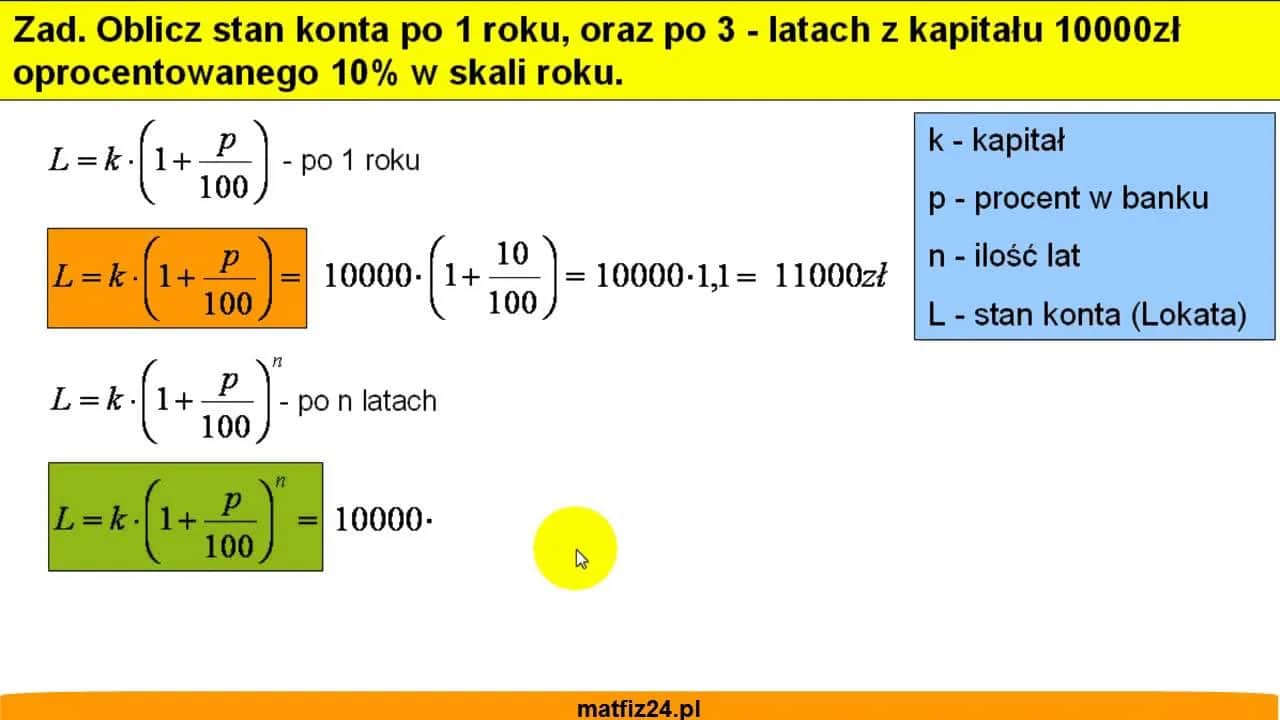

Jak obliczane jest maksymalne oprocentowanie kredytu?

Maksymalne oprocentowanie kredytu w Polsce oblicza się na podstawie stopy referencyjnej NBP, która jest ustalana przez Radę Polityki Pieniężnej. Wartość ta jest następnie mnożona przez dwa, a następnie dodawane jest 3,5 punktu procentowego. Takie podejście ma na celu zabezpieczenie kredytobiorców przed zbyt wysokimi kosztami pożyczek.

Obliczenia te są regularnie aktualizowane, co oznacza, że maksymalne oprocentowanie może się zmieniać w zależności od decyzji NBP. Dlatego warto być na bieżąco z tymi informacjami, aby móc odpowiednio dostosować swoje plany finansowe. Zrozumienie, jak obliczać oprocentowanie kredytu, jest niezbędne dla każdego, kto myśli o zaciągnięciu kredytu hipotecznego czy innego rodzaju pożyczki.Jakie są skutki wysokiego oprocentowania dla kredytobiorców?

Wysokie oprocentowanie kredytu ma poważne konsekwencje finansowe dla kredytobiorców. Po pierwsze, zwiększa całkowity koszt kredytu, co może prowadzić do trudności w spłacie zobowiązań. Im wyższe oprocentowanie, tym więcej pieniędzy trzeba oddać bankowi, co w dłuższej perspektywie może prowadzić do problemów finansowych.

Po drugie, wysokie oprocentowanie zwiększa ryzyko zadłużenia. Kredytobiorcy, którzy nie są w stanie spłacać swoich zobowiązań, mogą wpaść w spiralę zadłużenia, co prowadzi do dalszych problemów finansowych. Dlatego tak ważne jest, aby przed zaciągnięciem kredytu dokładnie przeanalizować oferty i zrozumieć, jakie będą długoterminowe skutki finansowe.

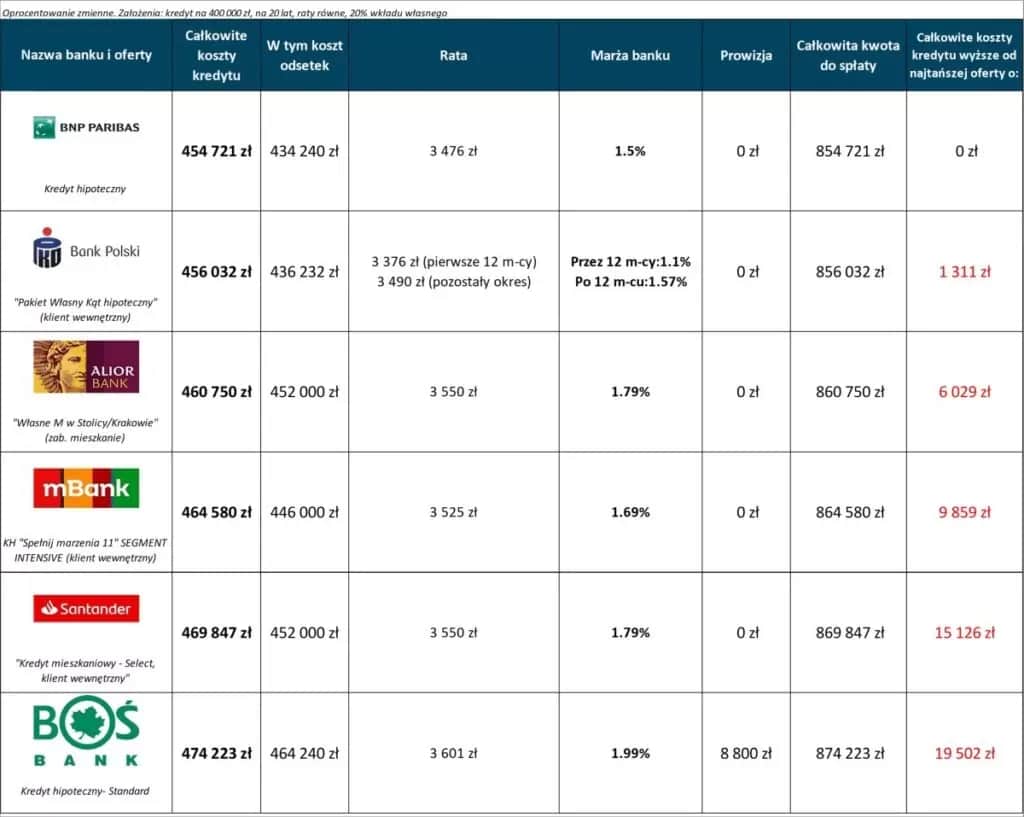

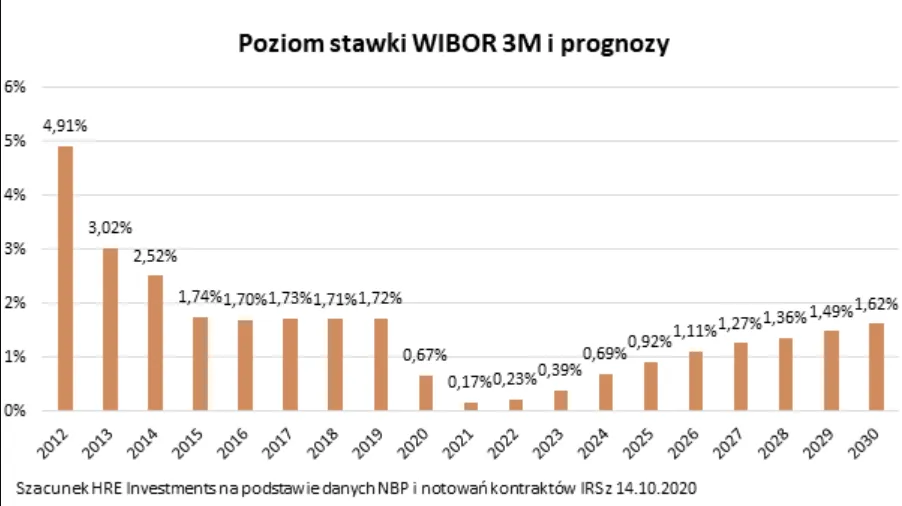

Porównanie maksymalnego oprocentowania kredytów w ostatnich latach

Analiza maksymalnego oprocentowania kredytów w ostatnich latach ujawnia istotne zmiany, które mogą wpływać na decyzje finansowe kredytobiorców. Warto zauważyć, że maksymalne oprocentowanie kredytu w Polsce jest dynamiczne i zależy od wielu czynników, w tym od polityki monetarnej NBP. Zrozumienie tych trendów jest kluczowe dla osób planujących zaciągnięcie kredytu.

W ciągu ostatnich kilku lat oprocentowanie kredytów ulegało znacznym wahaniom, co miało wpływ na dostępność i koszty pożyczek. Kredytobiorcy powinni być świadomi, że zmiany w oprocentowaniu kredytów hipotecznych oraz innych form finansowania mogą wpływać na ich przyszłe zobowiązania.

Jak zmiany w prawie wpływają na oprocentowanie kredytów?

Zmiany legislacyjne mają istotny wpływ na maksymalne oprocentowanie kredytów. W Polsce prawo dotyczące kredytów jest regularnie aktualizowane, co wpływa na warunki, na jakich banki oferują pożyczki. Na przykład, wprowadzenie nowych regulacji dotyczących ochrony konsumentów może prowadzić do obniżenia maksymalnego oprocentowania, co jest korzystne dla kredytobiorców.

Warto również zauważyć, że zmiany w prawie mogą wpłynąć na sposób, w jaki banki ustalają swoje stopy procentowe. Wprowadzenie nowych zasad dotyczących odpowiedzialnego udzielania kredytów może zmusić instytucje finansowe do dostosowania swoich ofert, co w efekcie wpłynie na zmiany w oprocentowaniu kredytów.

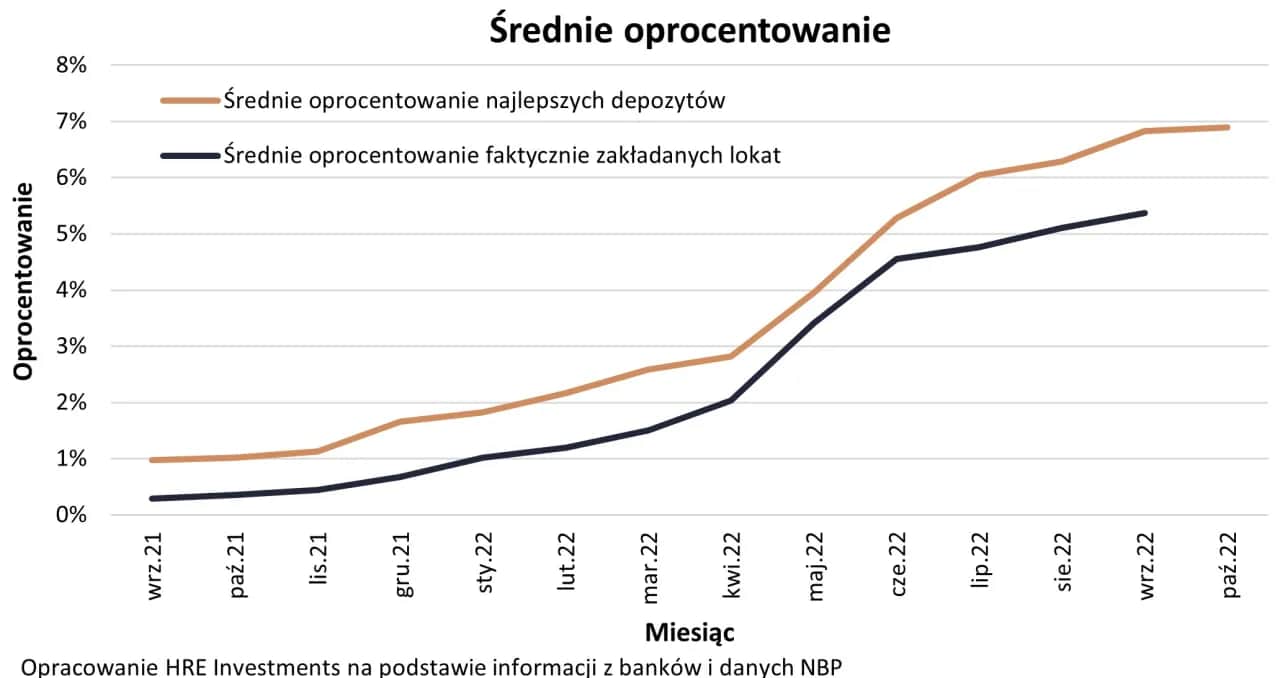

Oprocentowanie a sytuacja ekonomiczna w Polsce: co warto wiedzieć

Sytuacja ekonomiczna w Polsce ma bezpośredni wpływ na stopy procentowe kredytów. Wzrost inflacji, zmiany w PKB oraz polityka monetarna NBP to czynniki, które kształtują poziom oprocentowania. W okresach gospodarczej niepewności banki mogą podnosić oprocentowanie, aby zabezpieczyć się przed ryzykiem niewypłacalności kredytobiorców.

Warto również zwrócić uwagę na to, jak sytuacja na rynku pracy wpływa na dostępność kredytów. Wzrost zatrudnienia i stabilność dochodów mogą sprzyjać obniżeniu oprocentowania, co z kolei ułatwia kredytobiorcom zaciąganie zobowiązań. Dlatego monitorowanie sytuacji ekonomicznej jest kluczowe dla osób planujących wzięcie kredytu.

| Rok | Maksymalne oprocentowanie (%) |

| 2020 | 10,0 |

| 2021 | 11,5 |

| 2022 | 13,0 |

| 2023 | 15,0 |

| 2024 | 18,5 |

Czytaj więcej: Jakie jest oprocentowanie kredytu? Porównaj najlepsze oferty i uniknij kosztów

Jak uniknąć wysokich kosztów kredytu: praktyczne porady

Unikanie wysokich kosztów kredytu to kluczowy aspekt dla każdego kredytobiorcy. Wiedza na temat maksymalnego oprocentowania kredytu w Polsce oraz umiejętność negocjacji mogą znacząco wpłynąć na Twoje finanse. W tej sekcji przedstawimy praktyczne porady, które pomogą Ci zminimalizować wydatki związane z zaciągniętymi pożyczkami.

Co zrobić, aby negocjować lepsze warunki kredytowe?

Negocjowanie lepszych warunków kredytowych to umiejętność, która może przynieść wymierne korzyści. Przede wszystkim, przygotuj się do rozmowy z bankiem. Zbierz wszystkie istotne informacje o swoim profilu kredytowym, takie jak historia spłat oraz dochody. Warto również porównać oferty różnych instytucji, aby mieć solidne argumenty do negocjacji.

Podczas rozmowy z doradcą bankowym, nie bój się pytać o możliwe zniżki na oprocentowanie kredytu hipotecznego lub inne opłaty. Pamiętaj, że banki często są skłonne do ustępstw, aby przyciągnąć klientów. Dobrze jest również rozważyć propozycję zwiększenia wkładu własnego, co może obniżyć oprocentowanie kredytu.

Jakie alternatywy dla kredytów z wysokim oprocentowaniem?

Jeśli maksymalne oprocentowanie kredytu wydaje się zbyt wysokie, warto rozważyć alternatywne źródła finansowania. Pożyczki społecznościowe to jedna z opcji, która może oferować korzystniejsze warunki. Dzięki platformom pożyczkowym możesz uzyskać środki bezpośrednio od inwestorów, co często przekłada się na niższe oprocentowanie.

Inną alternatywą są kredyty z niższym oprocentowaniem, które można znaleźć w mniejszych instytucjach finansowych. Często takie oferty są bardziej elastyczne i dostosowane do potrzeb klienta. Zanim zdecydujesz się na konkretną opcję, porównaj różne oferty oraz zwróć uwagę na ukryte koszty, które mogą wpłynąć na całkowity koszt kredytu.

Negocjowanie warunków kredytowych to klucz do oszczędności

Umiejętność negocjacji warunków kredytowych jest kluczowa dla każdego kredytobiorcy, który chce uniknąć wysokich kosztów kredytu. Przygotowanie się do rozmowy z bankiem, w tym zebranie informacji o swojej historii kredytowej i porównanie ofert różnych instytucji, może przynieść wymierne korzyści. Dzięki temu można uzyskać lepsze warunki, takie jak niższe oprocentowanie, co znacząco wpływa na całkowity koszt kredytu.

Alternatywy dla kredytów z wysokim oprocentowaniem, takie jak pożyczki społecznościowe czy oferty mniejszych instytucji finansowych, również mogą być korzystne. Warto rozważyć różne źródła finansowania, aby znaleźć najkorzystniejsze warunki. Dzięki tym strategiom kredytobiorcy mogą nie tylko zaoszczędzić, ale także lepiej zarządzać swoimi finansami w dłuższej perspektywie.