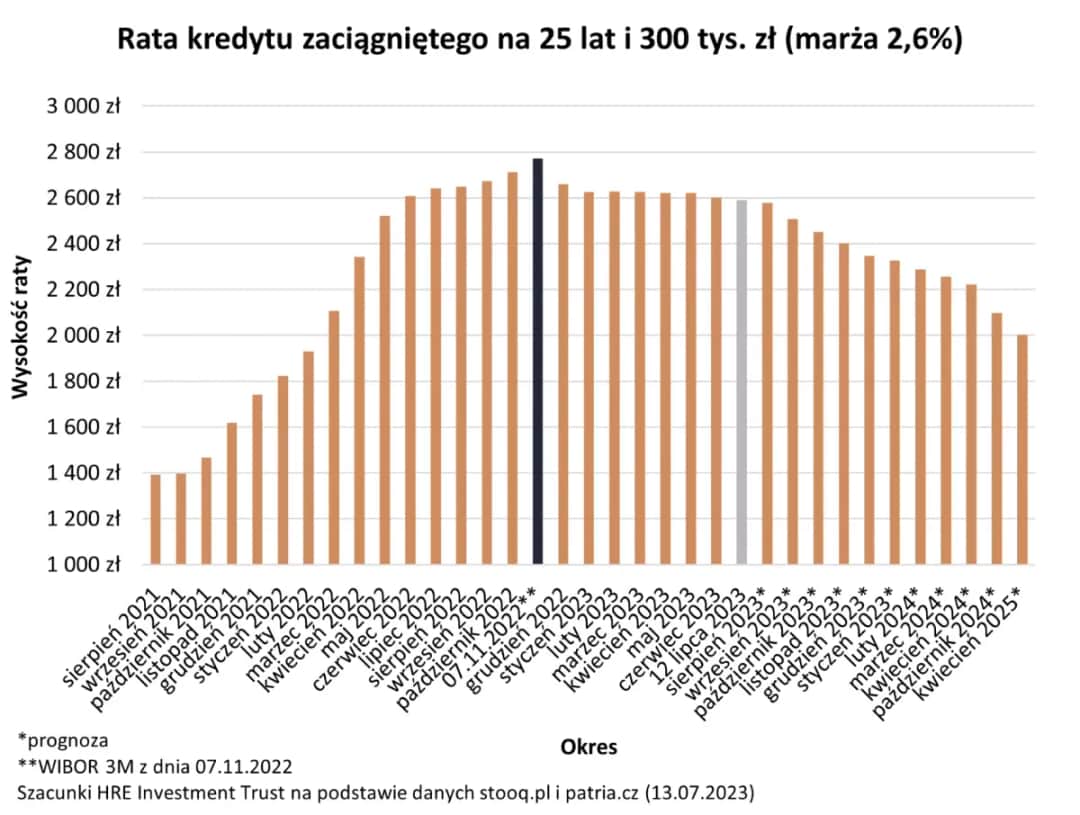

W ostatnich latach wiele osób zastanawia się, o ile spadnie oprocentowanie kredytu hipotecznego. Zgodnie z najnowszymi prognozami, w przypadku obniżenia stóp procentowych przez Narodowy Bank Polski, można się spodziewać, że oprocentowanie kredytów hipotecznych zacznie maleć jesienią 2025 roku. Taka zmiana może znacząco wpłynąć na wysokość miesięcznych rat, co z pewnością zainteresuje wielu kredytobiorców.

Warto zauważyć, że jeśli oprocentowanie spadnie o 2,0 punkty procentowe, miesięczna rata może się zmniejszyć średnio o 344,05 PLN. Mimo to, w najbliższym czasie nie przewiduje się natychmiastowych redukcji oprocentowania, co sprawia, że kredytobiorcy powinni być świadomi nadchodzących zmian i ich potencjalnych skutków.

Kluczowe informacje:- Oprocentowanie kredytów hipotecznych może zacząć spadać jesienią 2025 roku.

- Przewiduje się obniżenie oprocentowania o 2,0 punkty procentowe.

- Takie zmiany mogą zmniejszyć miesięczne raty kredytów o około 344,05 PLN.

- Nie przewiduje się natychmiastowych redukcji oprocentowania w najbliższym czasie.

- Warto monitorować sytuację na rynku kredytowym i decyzje Narodowego Banku Polski.

Jakie są prognozy dotyczące spadku oprocentowania kredytu?

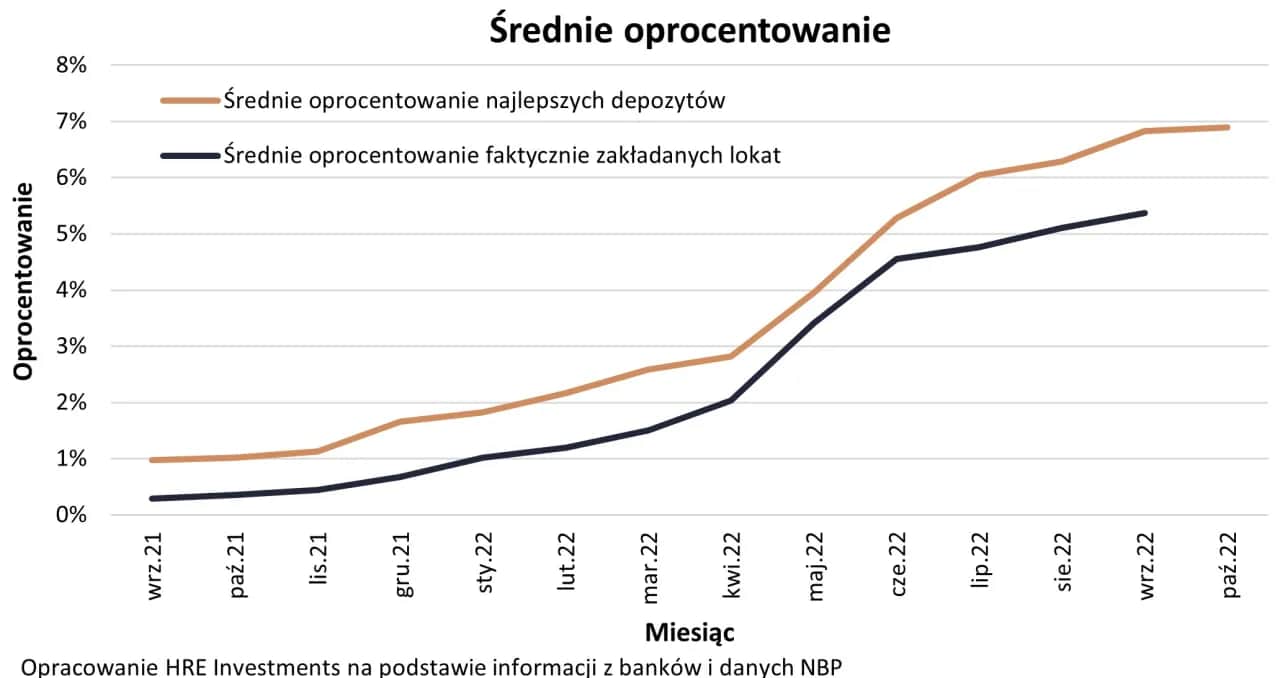

Wielu kredytobiorców zadaje sobie pytanie, o ile spadnie oprocentowanie kredytu? Zrozumienie prognoz dotyczących stóp procentowych jest kluczowe dla podejmowania świadomych decyzji finansowych. Obecne analizy wskazują, że oprocentowanie kredytów hipotecznych może się obniżyć w najbliższych latach.

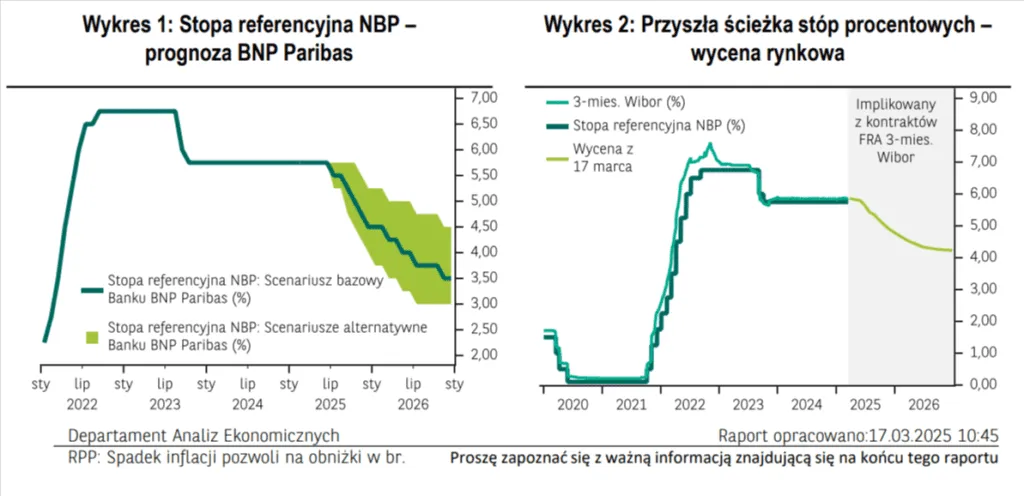

Według najnowszych informacji, spadek oprocentowania może nastąpić jesienią 2025 roku, jeśli Narodowy Bank Polski zdecyduje się na obniżenie stóp procentowych. To istotna zmiana, która może wpłynąć na sytuację finansową wielu osób. Warto zatem śledzić te prognozy oraz analizować ich potencjalne skutki.

Oczekiwane zmiany oprocentowania i ich przyczyny

Prognozy wskazują, że oprocentowanie kredytów hipotecznych może ulec znacznemu obniżeniu. W przypadku spadku o 2,0 punkty procentowe, miesięczne raty mogą zmniejszyć się średnio o około 344,05 PLN. Tego rodzaju zmiany mają swoje źródło w decyzjach podejmowanych przez bank centralny oraz w ogólnej kondycji gospodarki.

Warto zauważyć, że na zmiany stóp procentowych wpływają różne czynniki, takie jak inflacja, wzrost gospodarczy czy sytuacja na rynkach międzynarodowych. Monitorowanie tych aspektów może pomóc w przewidywaniu przyszłych trendów w zakresie oprocentowania kredytów.

Jakie czynniki wpływają na obniżkę oprocentowania kredytów?

Na obniżenie oprocentowania kredytów wpływa wiele czynników, które warto zrozumieć. Po pierwsze, inflacja jest jednym z kluczowych elementów, które kształtują decyzje banków centralnych. Wysoka inflacja może prowadzić do podwyżek stóp procentowych, podczas gdy ich spadek sprzyja obniżkom oprocentowania.

Drugim istotnym czynnikiem jest wzrost gospodarczy. W sytuacji, gdy gospodarka rozwija się stabilnie, banki mogą decydować się na obniżenie stóp procentowych, aby wspierać inwestycje i konsumpcję. Oprócz tego, polityka monetarna prowadzona przez Narodowy Bank Polski oraz sytuacja na rynkach międzynarodowych również mają znaczenie. Warto zwrócić uwagę na te aspekty, aby lepiej zrozumieć, jak mogą one wpływać na przyszłe oprocentowanie kredytów.

- Inflacja – wpływa na decyzje banków centralnych.

- Wzrost gospodarczy – stabilny rozwój sprzyja obniżkom stóp procentowych.

- Polityka monetarna – działania Narodowego Banku Polski mają kluczowe znaczenie.

- Sytuacja na rynkach międzynarodowych – globalne wydarzenia mogą wpłynąć na oprocentowanie.

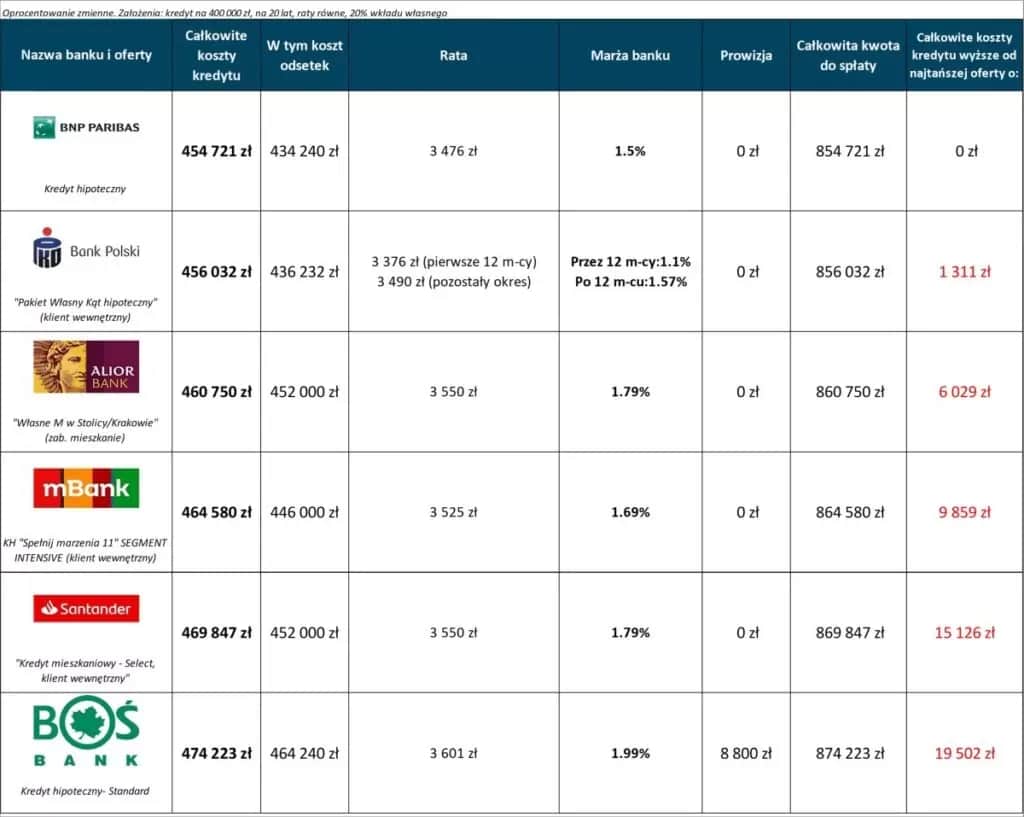

| Aktualne oprocentowanie | Prognozowane oprocentowanie |

| 5,0% | 3,0% |

| 4,5% | 2,5% |

Jak spadek oprocentowania wpłynie na miesięczne raty kredytu?

Spadek oprocentowania kredytu ma bezpośredni wpływ na wysokość miesięcznych rat. Gdy oprocentowanie kredytów hipotecznych maleje, kredytobiorcy mogą liczyć na niższe obciążenia finansowe. To oznacza, że więcej pieniędzy pozostaje w portfelu, co może być szczególnie korzystne w trudnych czasach.Warto zrozumieć, jak dokładnie zmiany stóp procentowych przekładają się na raty kredytowe. W przypadku obniżenia oprocentowania o 2,0 punkty procentowe, miesięczna rata może zmniejszyć się nawet o około 344,05 PLN. Takie oszczędności mogą mieć znaczący wpływ na budżet domowy.

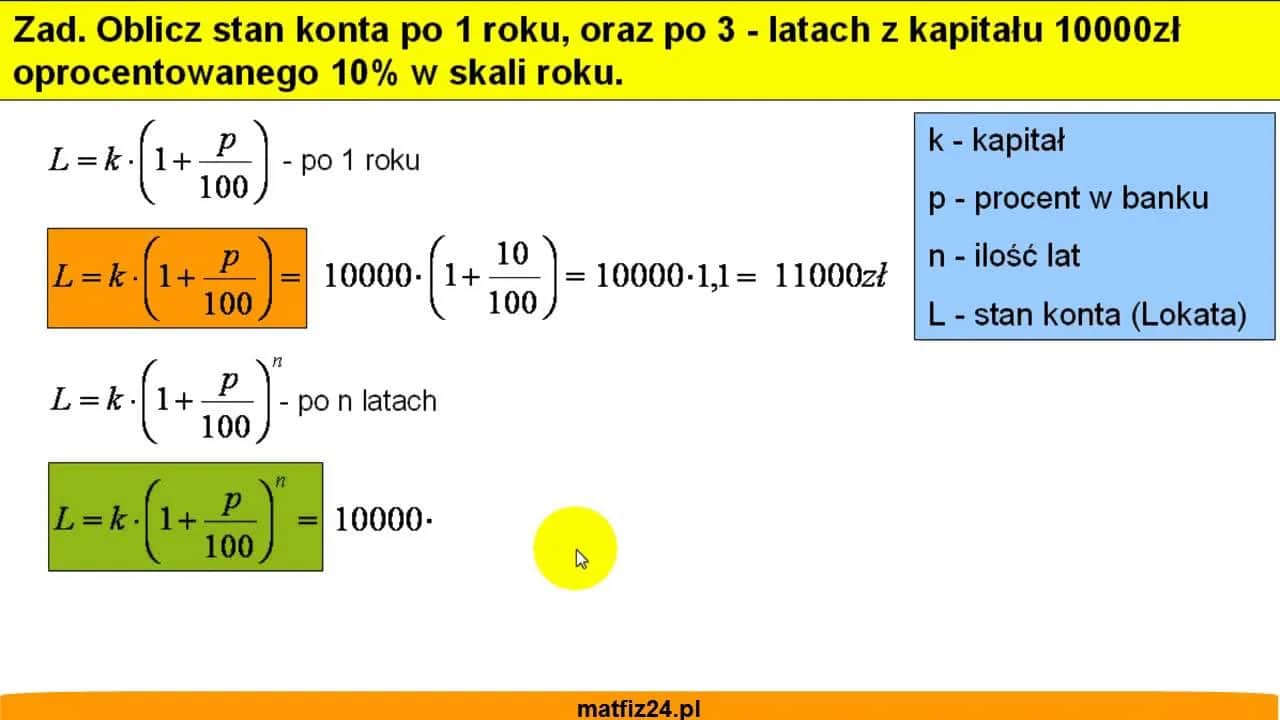

Przykłady obliczeń: Jak zmniejszy się Twoja rata?

Obliczenie, jak spadek oprocentowania wpłynie na wysokość raty, jest stosunkowo proste. Na przykład, jeśli masz kredyt hipoteczny na kwotę 300 000 PLN z oprocentowaniem 5,0%, Twoja miesięczna rata wynosi około 1 600 PLN. Po obniżeniu oprocentowania do 3,0%, rata spadnie do około 1 256 PLN.

Warto przeanalizować różne scenariusze, aby zobaczyć, jak prognozy oprocentowania kredytów mogą wpłynąć na Twoją sytuację finansową. Możesz skorzystać z kalkulatorów kredytowych dostępnych online, aby wprowadzić własne dane i zobaczyć, jakie oszczędności możesz osiągnąć.

| Oprocentowanie | Miesięczna rata (300 000 PLN) |

| 5,0% | 1 600 PLN |

| 4,0% | 1 450 PLN |

| 3,0% | 1 256 PLN |

Długoterminowe skutki obniżenia oprocentowania dla kredytobiorców

Obniżenie oprocentowania kredytów hipotecznych może przynieść wiele długoterminowych korzyści dla kredytobiorców. Po pierwsze, niższe raty oznaczają mniejsze obciążenie budżetu domowego, co pozwala na większe inwestycje w inne obszary życia, takie jak oszczędności czy edukacja dzieci. To z kolei może prowadzić do lepszej stabilności finansowej.

Jednakże, istnieją także potencjalne ryzyka związane z obniżeniem oprocentowania. Kredytobiorcy mogą być skłonni do zaciągania większych długów, myśląc, że niskie stopy procentowe będą trwałe. Ważne jest, aby zachować ostrożność i nie podejmować decyzji finansowych wyłącznie na podstawie chwilowych zmian w oprocentowaniu.Czytaj więcej: Jakie jest oprocentowanie kredytu? Porównaj najlepsze oferty i uniknij kosztów

Jak przygotować się na zmiany oprocentowania kredytu?

Świadomość nadchodzących zmian w oprocentowaniu kredytów jest kluczowa dla każdego kredytobiorcy. Proaktywne podejście do planowania finansowego może przynieść znaczące korzyści. Dzięki odpowiednim przygotowaniom można zminimalizować negatywne skutki ewentualnych podwyżek stóp procentowych lub skorzystać z obniżek, gdy te nastąpią.

Strategiczne decyzje, które mogą pomóc w oszczędnościach

Warto rozważyć kilka strategii, które pomogą w efektywnym zarządzaniu kredytami. Po pierwsze, monitorowanie stóp procentowych i prognoz oprocentowania kredytów pozwala na podejmowanie świadomych decyzji dotyczących refinansowania. Jeśli oprocentowanie spadnie, refinansowanie może być doskonałym rozwiązaniem, które pozwoli zaoszczędzić na ratach.

Drugą istotną strategią jest budowanie funduszu awaryjnego. Posiadanie oszczędności na nieprzewidziane wydatki daje większą elastyczność w zarządzaniu kredytem. Dzięki temu, w przypadku trudności finansowych, można uniknąć opóźnień w spłacie kredytu, co może prowadzić do dodatkowych kosztów.

Kiedy warto rozważyć refinansowanie kredytu?

Refinansowanie kredytu to decyzja, która może przynieść wiele korzyści, ale należy ją dokładnie przemyśleć. Warto rozważyć refinansowanie, gdy zmiany stóp procentowych wskazują na spadek oprocentowania. Jeśli obecne oprocentowanie jest wyższe niż rynkowe, refinansowanie może znacząco obniżyć miesięczne raty.

Innym sygnałem do refinansowania jest poprawa sytuacji finansowej kredytobiorcy. Jeśli dochody wzrosły lub poprawiła się zdolność kredytowa, warto sprawdzić, czy można uzyskać lepsze warunki umowy. Pamiętaj, że każda decyzja powinna być oparta na dokładnej analizie rynku oraz osobistej sytuacji finansowej.

Proaktywne podejście do zmian oprocentowania kredytów jest kluczowe

W obliczu przewidywanych zmian oprocentowania kredytów kluczowe jest, aby kredytobiorcy przyjęli proaktywne podejście do planowania finansowego. Monitorowanie stóp procentowych oraz prognoz oprocentowania kredytów pozwala na świadome podejmowanie decyzji, takich jak refinansowanie, co może znacząco obniżyć miesięczne raty. Posiadanie funduszu awaryjnego również zwiększa elastyczność finansową, co jest nieocenione w przypadku nieprzewidzianych wydatków.

Refinansowanie kredytu staje się korzystne, gdy stopy procentowe spadają, a sytuacja finansowa kredytobiorcy ulega poprawie. Jak wskazano w artykule, zmiany stóp procentowych mogą prowadzić do oszczędności na ratach, a poprawa zdolności kredytowej może umożliwić uzyskanie lepszych warunków umowy. Regularne przeglądanie warunków kredytu oraz analiza rynku są kluczowe dla podejmowania świadomych decyzji finansowych.